ODDLYIELD ফাংশন এক্সেলের একটি Financial Function যা বিশেষ ধরণের বন্ডের জন্য বার্ষিক আয় (yield) গণনা করে। এই বন্ডগুলোতে অস্বাভাবিক শেষ পিরিয়ড থাকে, যার অর্থ হলো কুপন পেমেন্টের সময়কাল নিয়মিত সময়কালের সাথে সামঞ্জস্যপূর্ণ নাও হতে পারে।

ODDLYIELD ফাংশন কীভাবে কাজ করে?

ODDLYIELD ফাংশন নিম্নলিখিত 9 টি আর্গুমেন্ট গ্রহণ করে:

- Settlement date: বন্ডের বসতি স্থাপন তারিখ (যখন ক্রেতা বিক্রেতার কাছ থেকে বন্ড কিনে)

- Maturity date: বন্ডের মেয়াদ উত্তীর্ণের তারিখ (যখন বন্ডের মূল্য পরিশোধ করা হয়)

- Last interest date: সর্বশেষ কুপন পেমেন্টের তারিখ

- Rate: বার্ষিক কুপন হার (শতাংশে)

- Pr: বন্ডের মূল্য

- Redemption: বন্ডের মুক্তির মূল্য (প্রতি $100 মুখমূল্যের জন্য)

- Frequency: বছরে কুপন পেমেন্টের সংখ্যা

- Basis: দিন গণনার ভিত্তি (30/360 বা অন্য কোন)

এই তথ্য ব্যবহার করে, ODDLYIELD ফাংশন বন্ডের বার্ষিক আয় (yield) গণনা করে।

ODDLYIELD ফাংশন ব্যবহারের নিয়ম:

- ODDLYIELD ফাংশন Financial Function গ্রুপে অবস্থিত।

- সকল আর্গুমেন্ট অবশ্যই প্রদান করতে হবে।

- আর্গুমেন্টগুলোকে সংখ্যা, তারিখ বা টেক্সট স্ট্রিং হিসেবে প্রদান করা যেতে পারে।

- যদি কোন আর্গুমেন্ট ভুল হয়, তাহলে ODDLYIELD #NUM! error ফেরত দেবে।

ODDLYIELD ফাংশন ব্যবহারের উদাহরণ:

গল্প:

ধরুন আপনি একটি বন্ড কিনতে চান যার কিছু তথ্য নীচে দেওয়া হল:

- বসতি স্থাপন তারিখ: 20/04/2008

- মেয়াদ উত্তীর্ণের তারিখ: 15/06/2008

- সর্বশেষ কুপন তারিখ: 24/12/2007

- বার্ষিক কুপন হার: 3.75%

- বন্ডের মূল্য: $99.875

- মুক্তির মূল্য: $100

- বছরে কুপন পেমেন্টের সংখ্যা: 2

- দিন গণনার ভিত্তি: 30/360

এই বন্ডের জন্য বার্ষিক আয় (yield) গণনা করতে, আপনি নিম্নলিখিত স্ক্রিপ্টটি ব্যবহার করতে পারেন:

=ODDLYIELD(A2, A3, A4, A5, A6, A7, A8, A9)এখানে, A2 থেকে A9 পর্যন্ত সেলগুলোতে উপরে উল্লিখিত তথ্যগুলো রয়েছে।

এই স্ক্রিপ্টটি 4.52% ফেরত দেবে, যার অর্থ হলো এই বন্ডের বার্ষিক আয় (yield) 4.52%।

Description

Returns the yield of a security that has an odd (short or long) last period.

Syntax

ODDLYIELD(settlement, maturity, last_interest, rate, pr, redemption, frequency, [basis])

Important: Dates should be entered by using the DATE function, or as results of other formulas or functions. For example, use DATE(2008,5,23) for the 23rd day of May, 2008. Problems can occur if dates are entered as text.

The ODDLYIELD function syntax has the following arguments:

- Settlement Required. The security’s settlement date. The security settlement date is the date after the issue date when the security is traded to the buyer.

- Maturity Required. The security’s maturity date. The maturity date is the date when the security expires.

- Last_interest Required. The security’s last coupon date.

- Rate Required. The security’s interest rate

- Pr Required. The security’s price.

- Redemption Required. The security’s redemption value per $100 face value.

- Frequency Required. The number of coupon payments per year. For annual payments, frequency = 1; for semiannual, frequency = 2; for quarterly, frequency = 4.

- Basis Optional. The type of day count basis to use.

| Basis | Day count basis |

|---|---|

| 0 or omitted | US (NASD) 30/360 |

| 1 | Actual/actual |

| 2 | Actual/360 |

| 3 | Actual/365 |

| 4 | European 30/360 |

Remarks

- Microsoft Excel stores dates as sequential serial numbers so they can be used in calculations. By default, January 1, 1900 is serial number 1, and January 1, 2008 is serial number 39448 because it is 39,448 days after January 1, 1900.

- The settlement date is the date a buyer purchases a coupon, such as a bond. The maturity date is the date when a coupon expires. For example, suppose a 30-year bond is issued on January 1, 2008, and is purchased by a buyer six months later. The issue date would be January 1, 2008, the settlement date would be July 1, 2008, and the maturity date would be January 1, 2038, which is 30 years after the January 1, 2008, issue date.

- Settlement, maturity, last_interest, and basis are truncated to integers.

- If settlement, maturity, or last_interest is not a valid date, ODDLYIELD returns the #VALUE! error value.

- If rate < 0 or if pr ≤ 0, ODDLYIELD returns the #NUM! error value.

- If basis < 0 or if basis > 4, ODDLYIELD returns the #NUM! error value.

- The following date condition must be satisfied; otherwise, ODDLYIELD returns the #NUM! error value:maturity > settlement > last_interest

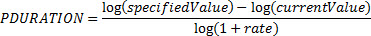

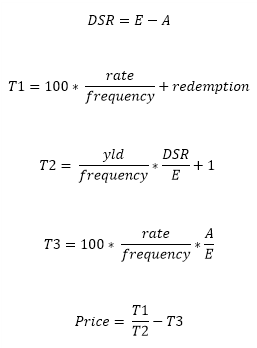

- ODDLYIELD is calculated as follows:

where:

where:

- Ai = number of accrued days for the ith, or last, quasi-coupon period within odd period counting forward from last interest date before redemption.

- DCi = number of days counted in the ith, or last, quasi-coupon period as delimited by the length of the actual coupon period.

- NC = number of quasi-coupon periods that fit in odd period; if this number contains a fraction it will be raised to the next whole number.

- NLi = normal length in days of the ith, or last, quasi-coupon period within odd coupon period.

Example

Copy the example data in the following table, and paste it in cell A1 of a new Excel worksheet. For formulas to show results, select them, press F2, and then press Enter. If you need to, you can adjust the column widths to see all the data.

| Data | Argument description | |

|---|---|---|

| 4/20/2008 | Settlement date | |

| 6/15/2008 | Maturity date | |

| 12/24/2007 | Last interest date | |

| 3.75% | Percent coupon | |

| $99.875 | Price | |

| $100 | Redemption value | |

| 2 | Frequency is semiannual | |

| 0 | 30/360 basis | |

| Formula | Description | Result |

| =ODDLYIELD(A2, A3, A4, A5, A6, A7, A8, A9) | The yield of a security that has an odd (short or long) last period, for the bond using the terms in cells A2:A10 as function arguments. Result is 0.04519, or 4.52%. | 4.52% |

where:

where:

where:

where:

If rate is 0, then:

If rate is 0, then: where:

where: